Самым популярным налоговым режимом у малого бизнеса является упрощенная система налогообложения (УСН). Она значительно выгоднее, чем общая система, которая предоставляется предпринимателю при регистрации «по умолчанию». Переход же на УСН происходит в заявительном порядке, т.е. добровольном (п.1 ст.346.11 НК). К преимуществам специального налогового режима относится:

- освобождение от уплаты НДФЛ в размере 13% за себя, но за наемных работников платить обязан;

- налоговая простота расчетов, при применении одного из методов: либо со всего дохода 6%, либо 15% с суммы, составляющей разницу между учтенными доходами и расходами.

Предприниматель, планирующий перейти на упрощенный налоговый режим, должен знать, при каких условиях налоговая ему откажет:

- наличие зарегистрированных филиалов или представительств;

- если ИП является работодателем и заключил официально трудовые договора со 100 и более работниками;

- остаточная стоимость имущества оценивается в сумму свыше 100 млн.рублей;

- итоговый полученный доход за год не более 60 млн.рублей;

- при наличии долевого участия иных предприятий, составляющего более ¼ доли, но для ИП такое условие неактуально;

- доходы за предшествующие подаче заявления 3 квартала текущего года не более 45 млн. рублей.

Суммы годового дохода и дохода за три квартала подлежат корректировке на ежегодный коэффициент инфляции.

Когда и как подается заявление на УСН на 2025 год для ИП?

Переход на УСН осуществляется в уведомительном порядке, когда предприниматель извещает налоговый орган о своем решении и подает соответствующий документ. Если уведомление не было направлено, то предпринимателю применяется общая система налогообложения.

Подать заявление о желании перейти на УСН можно:

- Для новых предпринимателей:

- одновременно с формой Р21001 на регистрацию гражданина в качестве индивидуального предпринимателя;

- в течении 30 дней с момента регистрации ИП или ООО.

Рассмотрим на примере. ИП при регистрации не представил уведомление о переходе на «упрощенку». Документы были поданы 20 августа, а уведомление уже 15 сентября. Отведенный срок, установленный законодательством, соблюден. Поэтому упрощенный режим будет применяться с даты регистрации, т.е. с 20 августа.

Самым удобным вариантом подачи уведомления, одновременно с основным пакетом регистрации ИП. Но в крупных городах это может вызвать затруднение, поскольку прием документов осуществляется по одному адресу, а на учет ставят по адресу прописки предпринимателя. Заявление же на «упрощенку» принимают в ИФНС, где он состоит на учете.

Для этого и дается 30-дневный период, чтобы ИП получил свидетельство и подал уведомление по адресу, указанному в нем. Но чаще всего налоговые органы принимают его вместе с формой Р21001.

- Для существующих ИП. При смене налогового режима на упрощенный потребуется подать уведомление в период с 1 октября по 31 декабря текущего года (п.1 ст.346.13 НК), чтобы УСН применялся в следующем с 1 января.

Бланк уведомления

Приказом ФНС от 02.11.2012 № ММВ-7-3/829@ утверждена форма уведомления о переходе на УСН № 26.2-1 (КНД 1150001). Следует отметить, что она носит рекомендательный характер. Однако, органы ФНС советуют придерживаться ее и заполнять все реквизиты максимально точно, чтобы избежать разногласий с инспектором.

Заявление о переходе на упрощенную систему налогообложения.pdf

Заявление о переходе на упрощенную систему налогообложения.xls

В бланке вверху страницы обязательно наличие:

- штрих-кода с цифрами 0360 3017 в левом углу;

- указание на форму по КНД 1150001 в правом.

Форма документа едина для налогоплательщиков ООО и ИП.

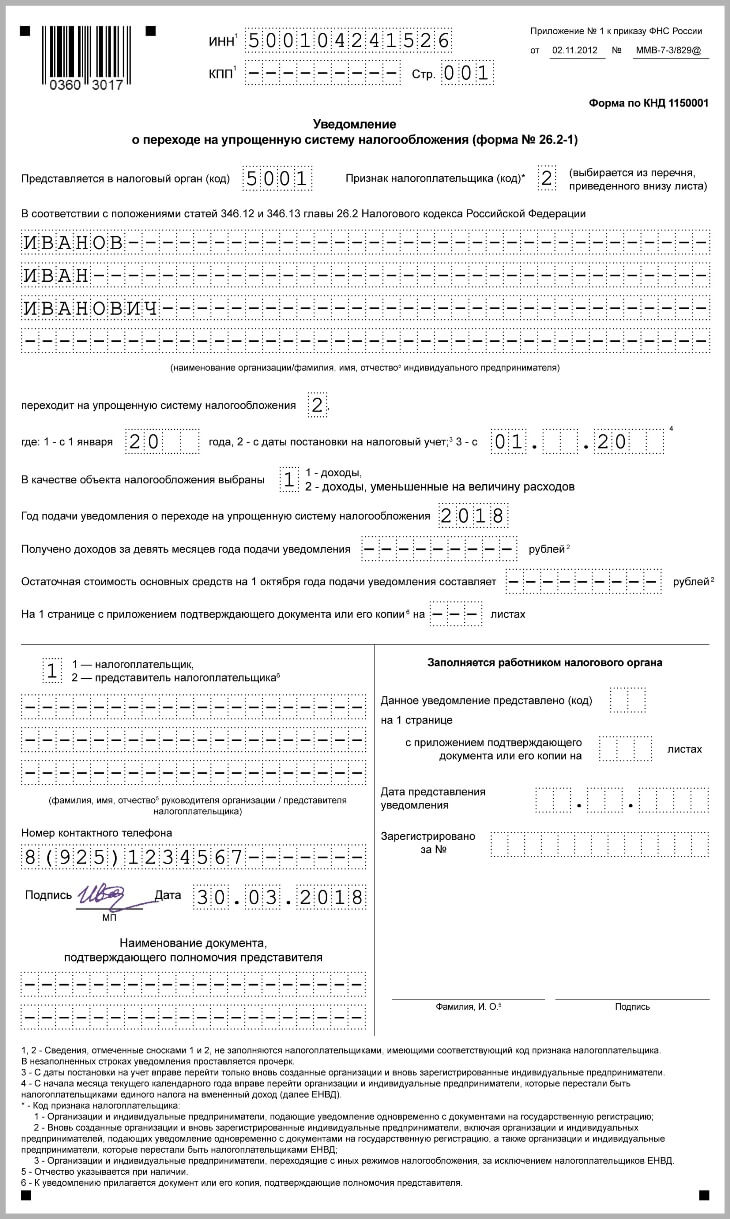

Образец заполнения заявления в 2025 году

Все буквы прописываются заглавными печатными, пустые ячейки прочеркиваются знаком «тире». Если оформляется от руки, то пастой черного цвета.

Используйте полезные сервисы для быстрого поиска:

Рассмотрим примеры, как следует оформлять уведомления в различных ситуациях.

- Документ о применении УСН подается вместе с заполненными формами для регистрации гражданина в качестве индивидуального предпринимателя.

Важно! Предприниматель указывает свою фамилию, имя и отчество в отдельной строке, прочеркивая пустые клетки. Наименование организации прописывается в одной строке.

- В поле «Признак налогоплательщика» ставится код — 1, а в строке о переходе на УСН код — 2.

- Прочерки проставляются в строках ИНН, КПП (потому что такой код у физических лиц отсутствует).

- Так же прочеркиваем поля о полученных доходах, остаточной стоимости основных средств и подтверждающие документы. Они предусмотрены для организаций, использующих иную систему налогообложения, но желающие перейти на УСН.

Левая нижняя часть листа предназначена для внесения данных заявителя или его доверенного лица. Если уведомление подает лично предприниматель, то укажите признак налогоплательщика «1», а в полях для указания имени проставьте прочерки. Согласно сноскам, здесь указывается только имя представителя ИП или руководителя юридического лица.

Пример заполнения:

- Уведомление подается уже после регистрации, но с соблюдение 30-дневного срока от даты постановки на учет в ИФНС.

- Признак налогоплательщика тогда будет зашифрован цифрой — 2, и в строке о переходе на УСН тоже поставьте код — 2.

- Дополнительно прочеркните все ячейки в строках по доходам и стоимости ОС.

Пример заполнения:

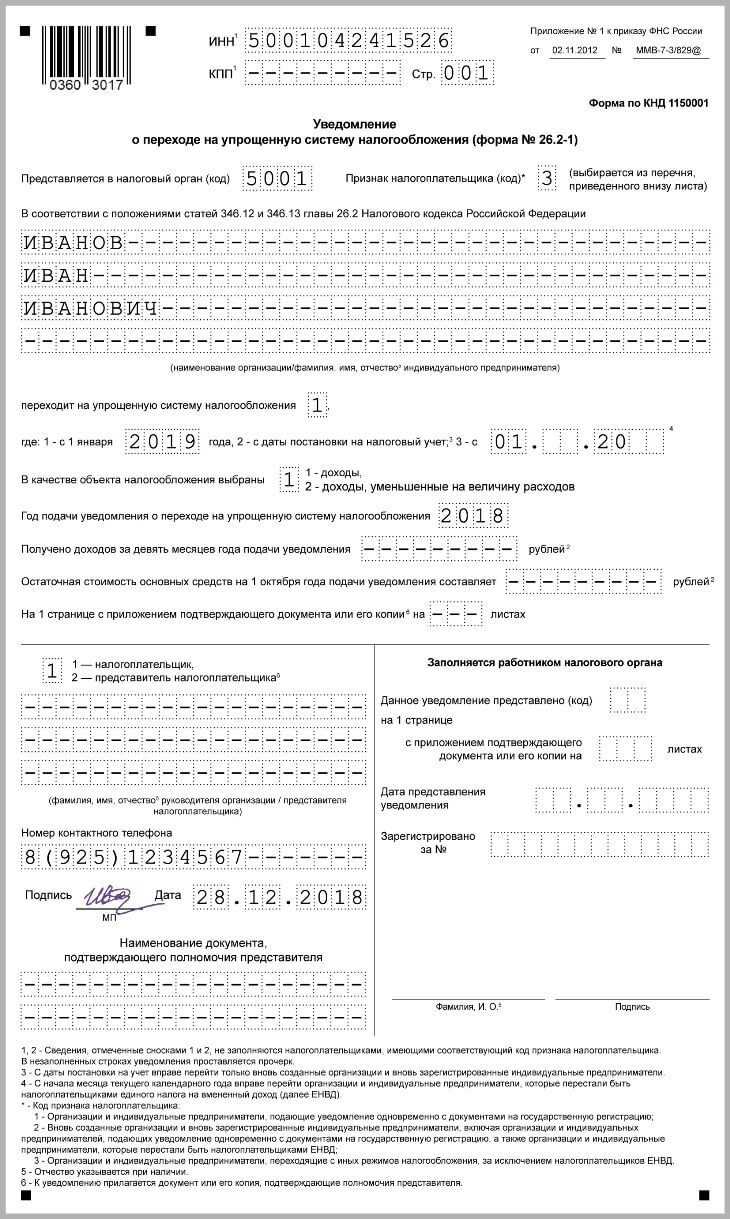

- Налогоплательщик – ИП вправе раз в год заявиться на изменение налогового режима, но не позднее 31 декабря.

- В уведомлении код плательщика будет 3, а переход на УСН кодируется цифрой 1.

- Прочерки проставляются в строки, сообщающие о доходах и остаточная стоимость.

- При переходе с другого налогового режима на УСН следует указать месяц, с которого он будет выполнен

Пример заполнения:

Форма № 26.2-1 подается в налоговый орган в двух экземплярах: один остается у регистратора, на втором ставится отметка о принятии. Этот документ и будет подтверждением применения упрощенного налогового режима.

Подтвердить свой налоговый статус возможно, запросив в налоговом органе в письменной форме информационное письмо по форме № 26.2-7, где будет указана дата поступления заявления о переходе на УСН. Оно и станет подтверждением правомочности применения налогового режима.

Скачать пример заполнения заявления о переходе на УСН для ООО

Видео: Как заполнить уведомление о переходе на УСН 6% с дохода в 2025 году

БЕСПЛАТНАЯ КОНСУЛЬТАЦИЯ С ЮРИСТОМ Тел. +7 (800) 302-65-54 Бесплатно по России

Спасибо ! Просто и понятно.

Очень грамотно и понятно изложено. Формы документов приложены, заполняй и сдавай в налоговый, но я как бухгалтер сделала бы всё это в личном кабинете налогоплательщика.Удобно и проверяется на коррекность.